移転価格税制/移転価格文書化の図解を用いた解説

移転価格税制/移転価格文書化の図解を用いた解説_目次

7.移転価格算定方法

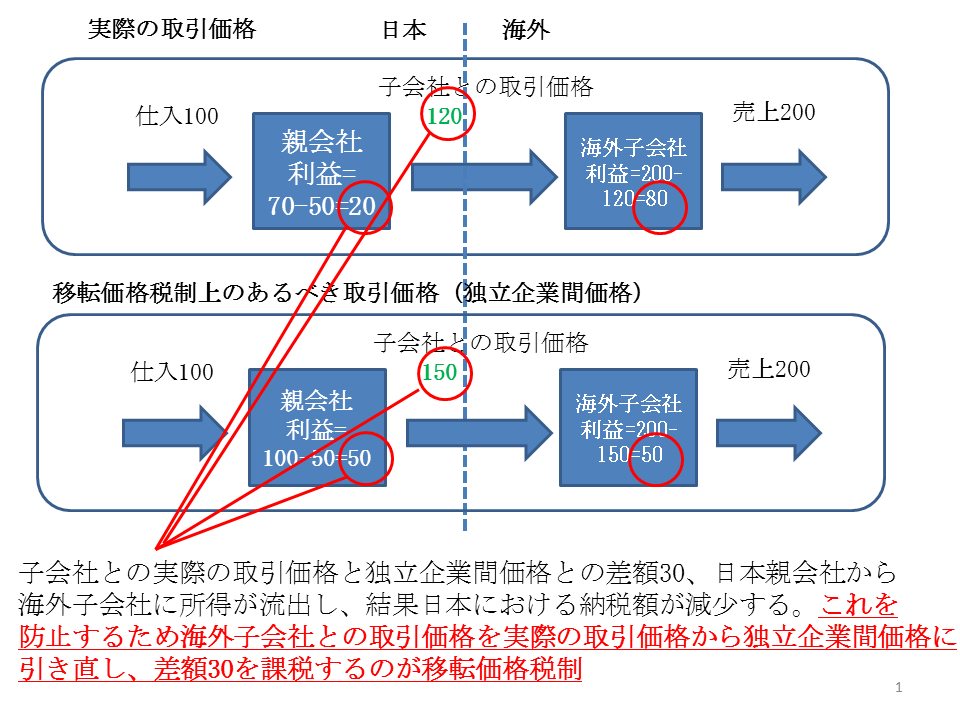

1.移転価格税制とは?

移転価格税制とは、資本関係のない第三者間で取引される価格(独立企業間価格)と異なる価格で関連企業間でのクロスボーダー取引が行われた場合に、その取引が独立企業間価格で行われたものとして課税所得金額を算定する税制になります。移転価格税制の趣旨は関連企業間での取引価格の操作を通じて所得を海外に移転することを防止することになりますが、いくつか留意すべき事項があります。

移転価格税制の本来の趣旨は、各国での税率差を利用すること等の目的で所得を海外に移転することを防止することにありますが、実際の税務調査では所得を移転する意図の有無は調査による否認と関係ありません。実際には日本企業の大半は、関連企業間での取引価格の操作により税金を減らす意図などなく、調査による否認の大半は移転価格税制に対する認識不足及びそれによる税務調査対応についての準備不足に起因するものになります。

移転価格税制の適用対象取引には物品の売買取引はもちろんのこと、日本本社から海外子会社に対する出張支援のような役務提供も対象に含まれます。特に海外子会社に対する出張支援を無償で行い、それに伴う対価を収受していないようなケースにおいては、税務当局にとってはそもそも対価を収受していないことから価格の妥当性の検証が不要であるため、否認を行うことが容易になります。なお、移転価格税制により否認が行われる場合には最大6年分遡られることとなり、結果として多額の追徴課税が生じる可能性があるため、留意が必要になります。

各取引形態別の移転価格税制の留意点については以下をご覧ください。

関連企業間で物品の売買やサービス提供が行われる場合、商品相場のような明確な市場価格があるものについては当然にその価格に従って取引が行われるケースがありますが、実際にはそのような明確な市場価格がないケースが大半であるかと思います。そのような場合には、関連企業間での取引価格が移転価格税制の観点からみて妥当であることを疎明するための文書である移転価格文書(ローカルファイル)を作成し、税務当局に対し説明を行うことが必要になります。

税務調査の際に税務当局に対し移転価格文書の提出が行われない場合においては、税務当局は同業他社のデータ等をもとに独自にあるべき取引価格を推定し追徴課税を行う推定課税を適用することが可能になります。

平成28年度税制改正による移転価格文書化制度

平成28年度税制改正で作成が求められることになった移転価格税制における文書には、企業グループの国別の収入金額や利益の発生金額を記載した書類である国別報告書、企業グループの事業の概況や移転価格ポリシーを記載した書類であるマスターファイル、国外関連者(海外のグループ会社)との取引が独立企業間価格で行われたことを証明する書類であるローカルファイルの3文書が存在します。

このうち、国別報告書・マスターファイルについては、海外展開をしている企業のうち、連結ベースでの総収入金額が1,000億円以上の企業グループのみが対象になるため、海外展開を行っている企業であっても所謂中堅・中小企業は該当しないこととなります。従って、多くの企業にとり移転価格文書化とはローカルファイルの作成がメインのテーマになるものと考えられます。

なお、ローカルファイルは平成28年度税制改正前から存在した移転価格文書と同じ内容のため、税制改正前から存在していた書類になります(国別報告書、マスターファイルについては、税制改正に伴い新設)。

マスターファイルとは?

2016年度税制改正による移転価格新文書化制度において導入された移転価格文書化の三層構造アプローチのうち、多国籍企業グループのメンバー全体に共通する基本情報を提供するのがマスターファイル(事業概況報告事項)になります。このマスターファイルについては、日本の法令においては2016年4月1日以降開始事業年度より直前会計年度の連結収入金額が1,000億円以上の企業グループについて、最終親会社の会計年度終了の日の翌日から1年を経過する日までに税務署長に提供することとされております。

- マスターファイルの目的

移転価格実務の国際的な指針であるOECDによる多国籍企業及び税務当局のための移転価格ガイドライン2017年版(以下、「OECD移転価格ガイドライン2017年版」)では、マスターファイルについて以下の通りに記述しております。

「税務当局が重要な移転価格リスクを評価するための手助けとなるよう、多国籍企業グループの事業概要(グローバルな事業展開の状況、包括的な移転価格ポリシー、所得や経済活動のグローバルな配分・配置を含む)を記載すべきである。マスターファイルは原則として、グローバルな経済上、法律上、財務上、及び税務上の観点から、多国籍企業グループの移転価格実務のハイレベルな概観の提供が目的であって、詳細で網羅的な羅列(例えば、多国籍企業グループの法人が有するあらゆる特許をリスト化するなど)を意図しているわけではない。そのような情報は、必要以上に負担となり、マスターファイルの目的とそぐわないからである。」

上記のマスターファイルの趣旨より、納税者はマスターファイルの作成に当たり、多国籍企業のグローバルな事業や方針に関するハイレベルな概観を税務当局に提供するというマスターファイルの目的を念頭に置きつつ、事業上の判断に基づいて、税務当局にどのくらいの詳細な情報提供をすることが適切であるかを判断することが必要になります。また、マスターファイルについては、既存の他の資料(有価証券報告書、アニュアルレポート等)でマスターファイルの要件を充足できるのであれば、既存の他の資料の相互参照によりマスターファイルの記載を簡略化できるものとされております。

- マスターファイルの構成

OECD移転価格ガイドラインに記載されているマスターファイルへの記載が必要となる事項は以下になります。

1.組織の体系

- 多国籍企業の法的関係及び資本関係の系統図と事業体の所在地を示した図

組織の体系の目的の一つは、資本関係を確認することにより移転価格税制の対象となる国外関連取引の有無を確認することになります。また、各事業体の所在地を明らかにすることで人為的な租税回避行為に利用されるような軽課税国に関連者が存在していないかを明らかにすることも目的の一つと考えられます。

2.多国籍企業の事業概要

多国籍企業の事業概要の書面説明(以下の内容を含む)

- 営業収益の重要なドライバー

- グループの売上規模順に主要な5つの(及び/又はグループ売上の5%超を占める)製品及び/又は役務提供のサプライチェーンの概要。この説明に当たっては、図形式でも表形式等でも差し支えない。

- 多国籍企業グループ内の重要な役務提供取決めに係るリスト及び概要(研究開発(R&D)に係る役務を除く)。重要な役務提供を行う主要な拠点の機能及び役務提供コストの配分や企業グループ内役務提供の対価の決定に係る移転価格ポリシーの概要を含む。

- 上記2点目に係る、グループの製品及び役務提供の主要マーケット(地理的な市場)の説明

- 機能分析の概要(グループ内企業の価値創造に対する主要な貢献を説明、つまり、果たしている主要な機能、引き受けている重要なリスク及び使用している重要な資産)

- 対象年度における重要な事業再編取引、事業買収、事業売却の説明

「多国籍企業の事業概要」では、「営業収益の重要なドライバー」として多国籍企業グループの競争力を創出している要因、すなわち、ブランド、技術、ビジネスモデル、営業力等を記載するものと考えられます。従って、ここで記載されている拠点については少なくとも長期的観点では高い収益水準である必要があるものと考えられます。

また、「機能分析の概要」において記載が求められる「果たしている主要な機能、引き受けている重要なリスク及び使用している重要な資産」についても同様に少なくとも長期的には、収益の帰属は事業上の機能・リスク・資産と整合していることが必要であるものと考えられます。

3.多国籍企業の無形資産

- 無形資産の開発、所有、活用に関する多国籍企業の包括的戦略の概要(主要なR&D施設とR&Dマネジメントの所在地を含む)

- 多国籍企業グループの移転価格の目的上重要な無形資産(グループ)及びそれらを法的に所有する事業体のリスト

- 無形資産に関する重要な関連者間契約リスト(費用分担契約、主要な研究の役務提供契約、ライセンス契約を含む)

- R&Dと無形資産に関するグループ内移転価格ポリシーの概要

- 対象年度中における関連者間の無形資産の重要な持分の譲渡の概要(関係する事業体、所在地国及び対価を含む。)

無形資産とは2017OECDガイドラインでは、「有形資産や金融資産ではなく、商業活動で使用するに当たり所有又は支配することができ、比較可能な状況での非関連者間取引においては、その使用又は移転によって対価が生じるもの」と定義されており、広すぎてイメージがつきにくい概念になるかと思われます。

ここでもう少し具体的にイメージをするために日本の国税庁の移転価格事務運営要領の記述を見ると、「無形資産とは重要な価値を有し、所得の源泉となるもので具体的には特許権や営業・生産ノウハウ等を総合的に勘案するもの」としております。以上より無形資産とは、「所有又は支配することができ」かつ「所得の源泉となるもの」が該当することと考えられます。

なお無形資産の譲渡は、過少な評価額に基づく対価設定により高税率国から軽税率国に移される等の方法により、しばしば租税回避の道具として利用されるため、マスターファイルでは関連者間の無形資産の重要な持分の譲渡の概要についても記載を求めております。

4.多国籍企業グループ内金融活動

- グループの資金調達方法の概要(非関連者との重要な資金調達契約含む)

- 多国籍企業グループ内で主要な金融機能を果たす企業の特定(当該企業の設立準拠法国(どの国の法律に基づき設立されたか)及び実質管理地国の情報を含む)

- 金融取決めに係るグループ内の一般的な移転価格ポリシーの概要

当該項目では、軽課税国に設立された実態のない会社から高税率国に所在する会社に貸付を行うことにより、租税回避がしばしば行われたことから、主要な金融機能を果たす企業についての設立準拠法国及び実質管理地国の情報を記載することとされております。

5.多国籍企業の財務状態と納税状況

- 対象年度の多国籍企業の連結財務諸表。作成していなければ、財務状況報告、規制、内部管理、税務その他の目的で作成された資料

- 多国籍企業グループに適用されているユニラテラルAPA(事前確認)などの国家間の所得配分に関する税務ルーリングのリストと簡単な説明

当該項目では、上記の各項目で記載された内容の帰結として、実際の財務結果やそれに対応する納税状況が妥当であるかを検証することが第1の目的であるものと考えられます。

2016年度税制改正により導入された3種類の移転価格文書のうち、マスターファイルとローカルファイルが主として「更生事由の特定」に力点を置いたものであるのに対し、「国別報告事項」は「所得移転の蓋然性」に力点が置かれたものになります。

ここで、「所得移転の蓋然性」とは利益水準と大まかな事業上の機能・リスクとのバランスといった外観的要素により移転価格税制上の問題が発生している可能性の高さ、すなわち移転価格税制上の問題があることを間接的に裏付け推定させるような「状況証拠」であり、一方、「更生事由の特定」とは、個別の取引について現実の商流や事業活動の下で用いられている価格設定方針に経済合理性が認められるか詳細に検証した結果、更生に足る理由が存することを直接的に立証するものになります。

「国別報告事項」は「所得移転の蓋然性」に力点が置かれたものであるため、個々の関連者間取引についての詳細な情報を求めるものではなく、多国籍企業グループ全体に係る財務結果や事業上のリスクの大枠を大まかに把握できるような構造となっております。

日本における国別報告事項提供制度

日本では2016年4月1日以降開始事業年度より、直前会計年度の連結総収入金額1,000億円以上の多国籍企業グループ(特定多国籍g企業グループ)の各最終親会計年度に係る国別報告事項を、最終親会計年度終了の日の翌日から1年以内に、e-Taxにより所轄税務署長に提出することが求められます。

国別報告事項には、多国籍企業グループの構成会社等の事業が行われる国又は地域ごとの収入金額、税引前当期利益の額、納付金額その他の事項を記載することとなりますが、具体的には日本の租税特別措置法施行規則では、国別報告事項の項目について、以下の通り規定しております。

- 特定多国籍企業グループの構成会社等の居住地国ごとの収入金額、税引前当期利益の額、納付金額、発生税額、資本金の額又は出資金の額、利益剰余金の額、従業員の数及び有形資産(銀金及び現金同等物は除きます。)の額

- 特定多国籍企業グループの構成会社等の居住地国等ごとの当該構成会社等の名称、当該構成会社等の居住地国と本店又は主たる事務所の所在する国又は地域が異なる場合における当該構成会社等の本店又は主たる事務所の所在する国又は地域の名称及び当該構成会社等の主たる事業の内容

なお、国税庁のe-Tax多国籍企業の報告コーナーでは、国別報告事項のExcelによる記載例や実際の提出にあたっての手順等実務の参考になる情報が掲載されておりますので、あわせてご覧ください。

国別報告書(CbCR)の税務調査への活用について

国別報告事項については、あくまで「所得移転の蓋然性」について力点が置かれたものであり個々の関連者間取引についての詳細な情報を提供するものではないことから、移転価格が適切であるか否かの最終的な証拠を構成することにはならず、日本の移転価格事務運営要領においても、以下の通りに記載されております。

「(前略)国別報告事項に相当する情報については、課税上の問題の把握及び統計のために使用し、国別報告事項及び国別報告事項に相当する情報のみに基づいて、独立企業間価格の算定を行うことはできないことに留意する。」

以上のように、税務当局は国別報告事項の情報のみによる移転価格課税を行うことはできないこととなりますが、一方で国別報告事項の提供は今後税務当局に対し、事業概況報告事項(マスターファイル)やローカルファイルの情報と合わせ活用することにより、本格的な移転価格調査を開始する前に移転価格上の問題点の有無に関する判断情報を与えることになるものと考えられます。

すなわち、マスターファイルやローカルファイルにおいて、重要な無形資産や機能分析についての記載と実際の国別報告事項における各国への所得配分状況が整合していない場合は税務当局に対し、何らかの移転価格上の問題点が存在するとの疑念を与える可能性があるものと考えられます。さらにその所得配分が低税率国に偏ったものであった場合には、税務当局の疑念は増大し、本格的な調査に移行する可能性が高まるものと考えられます。

以上のように国別報告事項については、税務当局がそれ単独で移転価格課税を行う性質のものではありませんが、本格的な税務調査を開始するにあたり所謂あたりをつけるために用いられる情報になりますので、国別報告事項の記載にあたっては無形資産や重要な機能の所在と整合しない不自然な所得配分が生じていないか、マスターファイルやローカルファイルの記載と実際の所得配分状況が整合しているか等を事前に確認し、仮に移転価格上の観点からは説明不能な所得配分が行われている場合においては、グローバルベースでの機能・リスク分析に基づいた所得配分の見直しも含めた対応を検討する必要があるものと考えられます。

移転価格文書(ローカルファイル)の内容は租税特別措置法で規定されており、「①国外関連取引の内容」と「②国外関連取引に係る独立企業間価格の算定」に大別されます。

「①国外関連取引の内容」は、「②国外関連取引に係る独立企業間価格の算定」の前提となる企業の概要・属している業界の状況・国外関連取引の内容・国外関連取引において各当事者が果たしている役割といった国外関連取引に関する企業自身のビジネス情報が記載されます。

一方、「②国外関連取引に係る独立企業間価格の算定」においては、「①国外関連取引の内容」に記載された情報を前提として、選定した移転価格の算定方法・選定の理由・移転価格算定に当たり比較対象とした比較対象企業の財務情報等といった記載に当たり移転価格税制に関する専門的知識が求められる情報が記載されます。

移転価格文書化作業の進め方

移転価格文書(ローカルファイル)の記載例は国税庁よりが公開されており、実際に文書化作業を行う上での参考になるかと思います。国税庁のローカファイルサンプルはこちら

ここで「①国外関連取引の内容」は国税庁のサンプルのうちサンプル1であれば「No1 当社及びグループの概要」~「No6市場等に関する分析」まで、「②国外関連取引に係る独立企業間価格の算定」は、「No7 独立企業間価格の算定方法等」~「No 8 A社との国外関連取引に密接に関連する取引について」が該当することとなります。

このうち「①国外関連取引の内容」部分の記載にあたり必要となる知識は移転価格税制に関する知識というよりはむしろ企業のビジネスそのものに関する情報であるため企業自身が記載を行いつつ、移転価格税制の観点から必要な記載が過不足なくされているかを移転価格の専門家から確認を受ける方法が最も品質・コストの観点から効率的であるものと考えられます。実際のところ当該部分の記載を移転価格のコンサルティング会社に委託した場合、移転価格のコンサルティング会社は移転価格の移転価格の専門家ではあっても各企業のビジネスに精通している訳ではないので、企業にとってはヒアリング対応やコンサルティング会社が記載した内容が正確であるかの確認に時間と労力がかかる一方、コンサルティング会社が必要とする時間も多くなるため、結果コンサルティング会社への費用も大きくなります。

一方で、「②国外関連取引に係る独立企業間価格の算定」は記載に当たり移転価格税制に関する専門知識が必要になりかつ取引によっては移転価格の専門データベースが必要になることから移転価格税制の専門家に記載を委託することが、品質・コストの観点から最も効率的であるものと考えられます。

また移転価格文書は取引の事実関係の変更等があった場合記載の見直しが必要になりますが、分業方式によった場合には記載の見直しも企業自身で行うことができるため更新に係る費用を節約することが可能になります。

以上の観点から一般的には移転価格文書作成を移転価格税制のコンサルティング会社に全面的に委託する方式が採用されているものと考えられますが、当事務所では顧問先の企業様に対し記載の進め方・留意事項につき詳細にご説明したうえで、顧問先の企業様と当事務所で分業の形で移転価格文書を作成する方式をご推奨しております。

移転価格文書(ローカルファイル)を作成していない場合のデメリット

移転価格文書(ローカルファイル)は2016年度税制改正により法人税申告書提出期限までに作成し社内に保管することが義務づけられることとなりましたが、法人税申告書提出期限までに移転価格文書を作成していないことに対する罰則規定はありません。

但し、移転価格調査の際の推定課税が移転価格文書を作成していないことに対する実質的な罰則規定として機能します。推定課税とは、国外関連者との取引が独立企業間価格で行われていることを企業が移転価格文書を提出することで税務当局に対し税務調査の際に合理的に説明できなった場合、税務当局が独自に入手したデータに基づき独立企業間価格を推定し、税務当局が推定した独立企業間価格と実際の取引価格との差額について追徴課税を行うことになり、これを推定課税とよびます。

このような推定課税による追徴課税を回避するため企業が移転価格文書を作成し、国外関連者との取引が独立企業間価格で行われていることを、税務当局に対し合理的に説明する必要があります。

移転価格文書(ローカルファイル)は全ての取引について作成が必要か?

移転価格文書は全ての国外関連取引について作成が必要か?という問いに対しては、少なくとも法令の規定だけで判断すると必要ということが答えになるものと考えられます。まず2016年度税制改正に伴い、法令上確定申告書作成期限までに移転価格文書の作成が義務つけられることとなった対象取引は一の国外関連者との取引金額が50億円以上または無形資産(特許等)の取引金額が3億円以上の国外関連者との取引に限定され、それ以外の取引については作成が免除されております。

この点だけ見ると一見一定金額以上の取引がある国外関連者との取引だけ移転価格文書を作成すればよいように見えますが、移転価格文書を税務調査の際に税務当局に提出しなかった場合には、法令上は移転価格文書の作成が免除されている取引であっても推定課税が適用されることとなり、免除の基準を満たすことによる違いは調査の際の移転価格文書の提出期限だけ(作成義務のある取引は45日以内の税務当局の指定した日、免除取引は60日以内の税務当局の指定した日)となります。

但し、移転価格文書を全ての国外関連取引について作成することが効率的かという問いに対しては、必ずしも効率的とはいえないということが答えではないかと思います。理由は、移転価格文書作成の目的は上記の税務調査時の推定課税を避けることになりますが、税務調査は金額が大きい取引や海外子会社側に過度に利益配分が偏っている取引を中心に行われることと、移転価格文書の作成には相応の時間やコストが必要であるため、全ての取引について税務調査の対策のために移転価格文書を作成することは費用対効果の観点から効率が悪いものになる可能性があることです。。従って、移転価格文書の作成は前述したような重要性の高い取引から逐次進めていくことが効果的な対策であるものいうことができます。

海外展開を行っている企業が移転価格税制による税務調査で否認を受けないためには、海外子会社との取引についての移転価格ポリシーを設定し、当該移転価格ポリシーの設定根拠を疎明するための移転価格文書(ローカルファイル)を準備することが最良の対策となります。

移転価格ポリシーとは、クロスボーダーでのグループ会社間取引における取引価格設定ルールになりますが、この移転価格ポリシーが移転価格税制の考え方に基づき設定されていることによって、税務調査を受けた際に税務当局による否認を受ける可能性は大幅に低減することになります。従って、クロスボーダーでのグループ会社間取引を行う多国籍企業については、移転価格ポリシーを設定し当該ポリシーに基づき実際に取引を行う必要がありますが、移転価格ポリシーの設定に当たっては、多額の税務調査での否認が行われる可能性があり優先度が高い取引から順番に設定することが一般的になります。ここで、税務調査で多額の否認が行われる可能性があり、優先度が高い取引とはどのようなものかということになりますが、以下の3つの取引が典型的なものになります。

- 取引の金額規模が大きな取引

- 海外子会社の利益率が極端に高い取引

- 海外子会社が赤字を計上している取引

上記のうち、1については改めて申し上げるまでもなく税務調査が行われた際には税務当局にも着目されやすくかつ追徴課税が行われた場合には、金額も多額になる可能性があることから優先して移転価格ポリシーの設定を行う必要があります。2は日本サイドの税務当局から、3は海外サイドの税務当局から着目される可能性が高く、取引価格が移転価格税制における比較対象取引のレンジに収まっているかにつき検証を行う必要があります。

このように移転価格ポリシーを設定したうえで、その移転価格ポリシーの根拠を税務当局に説明するための資料としての移転価格文書を重要取引から逐次作成するとともに、当該移転価格ポリシーを社内に周知し、ポリシーに従った運用を行うことが移転価格の税務調査に対する備えの観点から重要になります。

ここまで移転価格ポリシーの内容、設定の必要性及び設定順序について記載致しましたが、実際に移転価格ポリシーの設定をグループ内における優先取引から効率的に行うためには、以下の3つの要素が必要になります。

- グループ内における網羅的なクロスボーダーでのグループ間取引情報

- 比較対象取引情報を入手するための移転価格データベース

- 移転価格税制に対する実務上の理解

1はグループ間取引に関する網羅的な理解がなければ、移転価格ポリシーの設定を効率的に行うことはできないことから当然に必要なものになりますが、こちらは会社のご担当者に依拠する部分になります。2は、ポリシーの設定に当たっては同業他社の利益率情報等に関するデータが必要になるための項目で、3は会社ご担当者から提出頂いた取引情報をもとに最適な移転価格設定方法を選択することやデータベースから類似する比較対象取引情報を抽出するために必要な項目になりますが、こちらは移転価格の専門家を活用することが効果的な部分になります。

このように移転価格ポリシーを効率的に設定するためには、会社の取引情報に対する理解と移転価格税制に関する見識の両方が必要になることから、会社のご担当者と移転価格専門家の協同による移転価格ポリシーの設定を行うことが効率的な運用になります。

海外展開を行う多国籍企業が、クロスボーダーでのグループ間取引を行う際には、当該取引の性質・比較対象取引データの入手可能性等を考慮し最も適した移転価格算定方法を選定し、当該算定方法により算出された移転価格税制における独立企業間価格のレンジに実際の取引価格が収まっているかを検証する必要があります。

日本の移転価格税制において法定されている移転価格算定方法には独立価格比準法(CUP法)、再販売価格基準法(RP法)、原価基準法(CP法)、利益分割法(PS法)及び取引単位営業利益法(TNMM法)があり、企業は取引の性質・比較対象取引データの入手可能性等を考慮し、最も適した方法を採用するものとされております。

それぞれの移転価格算定方法の詳細は別コラムにてご説明致しますが、各取引ごとに比較対象取引データに求められる比較可能性の厳密さの程度は異なり、同じ製品について同じ条件下での第3者間取引を比較対象取引とする独立価格比準法(CUP法)は最も直接的に国外関連取引の取引価格を検証する方法であり、当該方法が採用可能な状況においては最も優先的に採用すべき方法であるものの、比較対象取引が国外関連取引と同じ製品・市場条件・契約条件である等比較対象取引に求められる比較可能性の要件が最も厳密な移転価格算定方法であり、データの入手可能性の観点から実務上は採用されるケースはあまり多くない方法でああります。

一方、取引ごとに営業利益の水準を比較する方法である取引単位営業利益率法(TNMM)は、比較対象取引に求められる比較可能性の要件が比較的緩やかな方法であることから、実務では採用されることが多い方法になります。

各移転価格算定方法はそれぞれ異なる特徴を有しており、対象となる国外関連取引の性質・各当事者が果たしている機能や比較対象取引データの入手可能性等を吟味し、最適な移転価格算定方法を選択する必要があるため、移転価格算定方法を決定する際には予め各移転価格算定方法の特徴をよく理解することが必要になります。

独立価格比準法(CUP法)は、国外関連取引における取引価格と第三間取引における取引価格を直接比較する方法で、独立企業間価格を最も直接的に算定する方法になります。

独立価格の種類(内部CUPと外部CUP)

独立価格比準法は国外関連取引における取引価格と第三者間取引における取引価格を直接比較する方法になりますが、ここで比較対象となる第三者間取引における取引価格には、公開市場がある場合における市場価格や外部の第三者同士の取引における取引価格である外部CUPと日本親会社が外国子会社だけでなく、資本関係のない第三者との間でも同様の条件下で取引を行っている場合の当該第三者との取引価格である内部CUPがあります。なおここで、同じグループの他の海外子会社と同じ取引を行っている場合の取引価格は内部CUPには該当せず、内部CUPであるためにはあくまでグループ内の企業が第三者と行っている取引であることが必要になります。

内部CUPのイメージ

独立価格比準法が適用できるケース

独立価格比準法は独立企業間価格を最も直接的に算定する方法であるものの、実務的に当該方法を選択することができるケースは決して多くはない方法です。

独立価格比準法を適用できるケースが多くない理由につき、外部CUPについては同じ製品・取引条件における第三者間取引価格の情報を入手できることは通常想定されないことから、一般に外部CUPを適用できるケースは金融商品・農作物等の市場価格がある製品に実際には限定されるものと考えられます。

次に内部CUPにつき、まず国外関連者と取引を行っている製品と全く同じ製品の取引を外部の第三者と行っている場合は通常多くない上に、仮に行っていたとしても同じ取引市場及び取引条件であることが求められ、仮に何らかの差異がある場合には当該差異の調整を合理的に取引価格に反映させる必要があります。但し、そのような差異の調整を合理的に行うことは通常困難であることから、内部CUPにより独立価格比準法を適用できるケースは多くはないものと考えられます。

以上より、外部CUP及び内部CUPともに比較対象取引データを入手できるケースが多くないことから、独立価格比準法は最も直接的に独立企業間価格を算定する方法であるにも関わらず、実務的に入手されるケースが多くない方法になります。

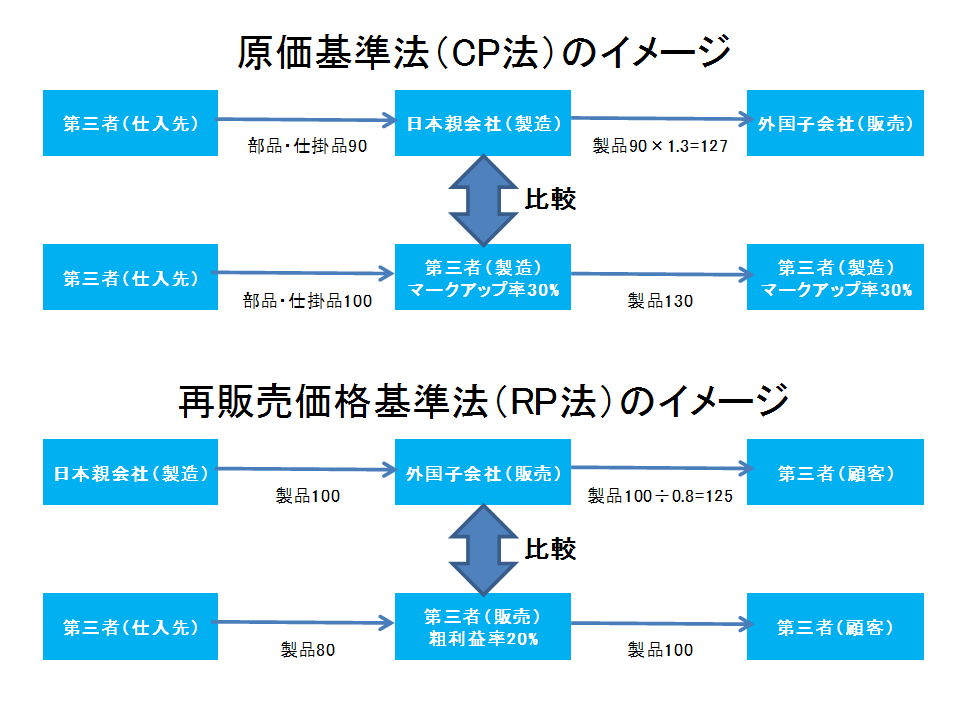

原価基準法(CP法)及び再販売価格基準法(RP法)はともに、売上総利益段階までの利益率について、海外のグループ会社との取引における利益率と第三者間取引における利益率を比較する方法になります。そのうち原価基準法(CP法)は主に製造会社に対し用いられる方法である一方、再販売価格基準法(RP法)は主に販売会社に用いられる方法になります。

原価基準法(CP法)及び再販売価格基準法(RP法)の適用可能な条件

原価基準法(CP法)は国外関連取引に係る売上総利益の原価に占める割合(マークアップ率)と比較対象取引に係る売上総利益の原価に占める割合を比較する方法です。原価基準法は第三者から仕入れた部品や原料を製造加工して国外関連者に販売する製造業者の利益率を比較する場合に適した移転価格算定方法であり、主として製造会社に適用される方法になります。

一方再販売価格基準法(RP法)は、国外関連取引に係る売上総利益率と比較対象取引の売上総利益率を比較する方法であり、顧客に対し販売する製品にどれだけの利益を計上することが適正かを検証する方法です。再販売価格基準法は国外関連者が日本の親会社から製品を仕入れ、外部の顧客に販売する際の利益率を比較する場合に適した移転価格算定方法であり、主として販売会社に適用される方法になります。

原価基準法(CP法)及び再販売価格基準法(RP法)ともに重要になるのが第三者間取引データになります。CP法及びRP法ともに比較対象取引として使用する第三者間取引には、比較可能性として国外関連取引で取り扱われる製品や各当事者の果たす機能や負担するリスクの点で同じもしくは極めて類似していることが求められており、実務上そのような第三者間取引のマークアップ率に関するデータを入手できるケースは極めて限定的なものになります。従って、日本親会社が海外子会社だけでなく資本関係のない外部の第三者とも海外子会社との間で行っている取引と同様の取引を行っているようなケースを除き、CP法やRP法を適用することができるケースは限られたものになります。

TNMMとは、取引単位(Transactional)営業利益(Net Margin)法(Method)の略称であり、基本三法(独立価格比準法(CUP法)、再販売価格基準法(RP法)、原価基準法(CP法))のように、独立企業間の取引価格を直接算定するのではなく、独立企業間で行われた取引の結果生じた営業利益の水準と検証対象となる国外関連取引の営業利益の水準を比較することにより、国外関連取引の取引価格に移転価格上の問題が生じていないことを検証する方法であり、比較する利益水準指標としては、売上高営業利益率、フルコストマークアップ率及びべりーレシオの3種類があります。

TNMMの利益率の検証対象者

TNMMで用いられる利益水準指標には、売上高営業利益率(営業利益/売上高)、フルコストマークアップ率(営業利益/(売上原価+販管費))、ベリーレシオ(売上総利益/販管費)があり、それぞれ以下のような特徴を有しております。

売上高営業利益率(営業利益/売上高):外部の第三者に対する販売価格(売上高)を起点とし、それに対しマークアップ(営業利益)がどれだけ付されるべきかという観点から国外関連取引における取引価格(仕入価格)を決定する方法であり、主として販売会社に適用される方法。

フルコストマークアップ率(営業利益/(売上原価+販管費):製品・仕掛品の製造に要したコストに対しマークアップ(営業利益)がどれだけ付されるべきかという観点から国外関連取引における取引価格(販売価格)を決定する方法であり、主として製造会社や役務提供取引に適用される方法。

ベリーレシオ(売上総利益/販管費):製品販売に要した販管費に対しどれだけのマークアップ(売上総利益)を付されるべきかという観点から国外関連取引における取引価格(販売価格)を決定する方法であり、相殺の有無による会計基準の相違の影響を受けないことから主として仲介取引(仲介取引は会計基準により、売上と売上原価の相殺に関する取り扱いが異なるため)に対して適用される。

いずれの方法においても、無形資産や独自の機能を有しておらず第三者情報が入手しやすい比較的単純な機能を有する当事者の利益水準を検証対象とすることから、結果としてTNMMを適用するケースでは日本親会社でなく外国子会社の利益水準を検証対象とするケースが実務上は多くなります。

TNMMは実務上最も適用されるケースが多い

取引単位営業利益法(TNMM)は、主として以下の理由から実務上最も適用されるケースが多い方法であるものと考えられます。

- 比較対象取引データについて、原価基準法(CP法)や再販売価格基準法(RP法)ほどの厳格な類似性が求められない:TNMMでは使用する利益水準指標が営業利益であることから、国外関連者と比較対象企業の販売管理活動に関する機能・リスクの差異は、販管費の水準に既に反映されております。従って、売上総利益段階での利益水準を検証する原価基準法(CP法)や再販売価格基準法(RP法)と比較すると、比較対象企業に求められる機能・リスクの類似性は厳格でなく結果として適用できるケースが多くなります。

- 外部の第三者の利益水準に関する情報を使用することから、利益分割法(PS法)と比較すると、恣意性が介入する余地が小さく税務調査で税務当局との見解の相違が生じにくい。

TNMMが具体的に適用されるケースとしては、日本親会社で研究開発活動を行い無形資産を所持した上で子会社にライセンスを提供し製造委託するケースや、日本親会社が製造した製品を独自の販売ルートを持たない海外子会社が親会社や現地の代理店の支援のもと現地国において販売活動を行うといったケースが考えられます。

取引単位営業利益法(TNMM)については以下のコラムもあわせてご覧ください。

取引単位営業利益法(TNMM)で用いられる利益水準指標について

利益分割法(PS法)は、国外関連取引に関与する各関連者の利益(通常は営業利益)の合計額(合算利益)を分割要因(分割ファクター)を用いて、各関連当事者に按分する方法であり、寄与度利益分割法、比較利益分割法、残余利益分割法の3種類の方法があります。各方法は合算利益の分割方法において異なりますが、いずれも分割要因(分割ファクター)を用いて合算利益を分割するという点においては共通しております。

利益分割法(PS法)の種類

利益分割法(PS法)には合算利益の分割方法により、以下の3種類の方法があります。

- 寄与度利益分割法:各関連者の営業利益の合計額である合算利益の獲得への貢献度合いを測定するための分割ファクターとして、人件費や広告宣伝費及び研究開発費等を用い、当該分割ファクターに基づき、合算利益を各関連者に按分する方法。

長所:分割ファクターが内部のデータであることから適用できるケースが多い。

短所:どの分割ファクターが貢献度合いを測定するための分割ファクターとして適切なのかや分割ファクターの集計方法をめぐり恣意性が介在する余地が大きく、税務調査の際にも問題となりやすい。

- 比較利益分割法:合算利益を分割する際の利益分割の割合について、同様の機能・リスク・無形資産の関係である独立第三者間の利益分割の割合に関する情報を外部のデータベース等の情報から入手し、当該割合に基づき合算利益を分割する手法。

長所:外部のデータベースから入手した独立第三者間の利益分割の割合に関する情報をもとに合算利益を分割するため、客観性の点で優れている。

短所:実務上独立第三者間の利益分割の割合に関する情報を入手することができるケースは少なく、適用できるケースは限られている。

- 残余利益分割法:各当事者がそれぞれ無形資産あるいは独自の機能を必要としない通常の機能に見合う通常の利益を獲得し、通常の利益を超過する残余の利益についてはそれぞれの寄与度に応じて分割する方法。通常の利益の算出は、無形資産を保有しない一般的な機能をもつ企業の営業利益に関する情報を外部のデータベースの情報から入手すること等により求める。

特徴:適用できるケースが比較利益分割法よりは多いものの、客観性の点では比較利益分割法に劣る。但し寄与度利益分割法と比較した場合には、通常の利益の算出を外部のデータベースから行うために客観性の点で優れていることから実務上適用されるケースも存在する。

利益分割法(PS法)適用の際の留意点

利益分割法(PS法)のうち特に寄与度利益分割法は他の移転価格算定手法と異なり、内部のデータのみで適用することが可能であることから、適用できるケースも多いと考えられますが、その分どの指標が貢献度合いを測定する分割ファクターとして適切であるかや集計方法等をめぐり、恣意性の介入する余地が大きく税務調査の際にしばしば税務当局との間で見解の相違が生じる方法になります。従って、利益分割法(PS法)については、他の手法の適用可能性を検討した上で他の方法を選択することが困難な状況において適用されるケースが多い方法になります。

【当事務所サービス】 当事務所では、移転価格税制に関する以下のようなサービスを提供しておりますので、お困りの際は随時以下のお問合せフォームよりご連絡ください(ご相談については、本契約締結までは無料になります)。

- 海外子会社との取引価格についてのルール(移転価格ポリシー)設定の際のアドバイス

- 移転価格税制対策のための社内関係部署の協力体制を構築するための社内の勉強会及び社内マニュアル作成支援

- 移転価格文書(ローカルファイル)作成支援

Menu

- サービス紹介

- 料金案内

インフォメーション

お問合せ・ご相談

お問合せはメールで受け付けています。

24時間お気軽にお問合せください。面談をご希望の場合、近隣のお客さまであれば面談を実施することも可能です。

遠方のお客さまの場合、原則お電話(Skype)でのご相談となりますので、ご了承ください。

受付時間/定休日

受付時間

9:30~18:00

定休日

土曜・日曜・祝日

アクセス

〒104-0053

東京都中央区晴海5-6-2