外国税額控除/租税条約_タックスプランニング

2018.3.11 租税条約や外国税額控除の活用による二重課税排除について

企業が海外で獲得した所得については、所得が発生した源泉地国である海外で課税される

日本企業が海外の子会社から貸付金の利息やロイヤリティを受領した場合、通常支払を行う海外子会社で源泉税の支払を現地において行います。また海外支店がある日本企業については、当該海外支店所在国において発生した所得に対する法人税の支払を現地において行います。このように日本企業が海外展開を行い海外で所得を獲得した場合、当該所得に対応する一定の税金を現地において支払うことになります。このような企業本社が所在する居住地ではなく、企業が経済活動を行い所得が発生した源泉地国で課税する課税方式を源泉地国課税といいます。

源泉地国での課税に加え日本に本社がある日本企業は、所得を獲得した場所を問わず、獲得した全ての所得に対し居住地国である日本でも課税される

上述のように海外展開を行う日本企業が海外で所得を獲得した場合、所得の源泉地国である海外で課税されることになりますが、一方で日本に本社が所在する日本企業については、所得を獲得した場所が国内・海外を問わず獲得した全ての所得に対し課税が行われ、このような課税方式を全世界課税所得方式とよびます。この結果、日本企業が海外で獲得した所得については、所得の源泉地国である海外と日本企業の居住国である日本双方において課税されることとなり、このことを二重課税とよびます。

居住地国と源泉地国での二重課税を排除するためには、租税条約や外国税額控除を正しく理解し活用することが必要

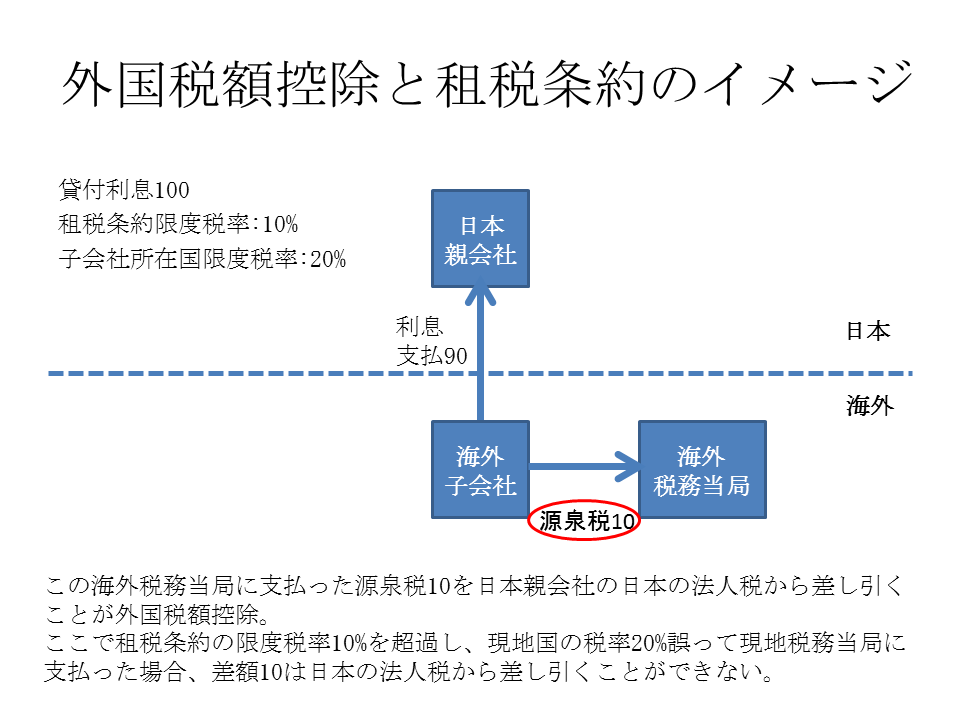

上述のような二重課税が行われた場合同一所得に対し居住地国・源泉地国で二重に課税され過重な税負担となり、企業による海外進出を阻害する要因になります。そのような状態を排除するため、海外で納付した税金分を日本で納付する法人税を計算する際に差引く制度が外国税額控除になります。この外国税額控除は、法定された算式で計算した控除限度額の範囲内で海外で納付した税金を日本で納付する法人税額から差し引く制度になります。外国税額控除については、以下のコラムもあわせてご覧ください。

一方租税条約については、税金支払いを行う国の税務当局に「租税条約に関する届出書」を提出することにより、海外での源泉税等の支払い税額を計算する際に、所得の源泉地での海外での税金支払を免除・減額する効果が発生します。なお日本の外国税額控除制度では、租税条約の限度税率より高い税率で所得の源泉地国で源泉税の支払いを行った場合には、当該超過分については日本の法人税の控除対象に含めることはできないため、留意が必要になります。

このように海外展開を行う日本企業が居住地国である日本と源泉地国である海外での二重課税の状態を排除し、所謂税金の払いすぎの状態を回避するためには、租税条約や外国税額控除といった国際税務に関する制度を正しく理解し活用することが必要になります。

【当事務所サービス】 当事務所では、国際税務に関する以下のようなサービスを提供しておりますので、お困りの際は随時以下のお問合せフォームよりご連絡ください(ご相談については、本契約締結までは無料になります)。

- 国内税法及び租税条約が必要になるクロスボーダーでの報酬等の支払実施時の取り扱いのご相談

- 日本における租税条約届出書の提出

- 外国税額控除、租税条約及び地域統括会社等の活用による二重課税の排除や企業グループとしての実効税率低減のご相談

Menu

- サービス紹介

- 料金案内

インフォメーション

お問合せ・ご相談

お問合せはメールで受け付けています。

24時間お気軽にお問合せください。面談をご希望の場合、近隣のお客さまであれば面談を実施することも可能です。

遠方のお客さまの場合、原則お電話(Skype)でのご相談となりますので、ご了承ください。

受付時間/定休日

受付時間

9:30~18:00

定休日

土曜・日曜・祝日

アクセス

〒104-0053

東京都中央区晴海5-6-2